(原标题:【全网最全】2022年专用车行业上市公司全方位对比(附业务布局汇总、业绩对比、业务规划等))

行业主要上市公司:目前国内专用车行业的上市公司主要有福田汽车(600166)、一汽解放(000800)、江淮汽车(600418)、江铃汽车(000550)、中国重汽(000951)、东风集团股份(00489)等

中国专用车行业产业链可以分为上中下游,其中上游涉及专用底盘、原材料、关键零部件、集成控制系统等;中游产业链为各大主机厂、制造商等,主要生产厢式、罐式、专用自卸、仓栏式、起重举升专用、特种结构专用等六种类型专用汽车;下游为使用场景,专用车通过汽车经销商、直销等渠道到达使用者,常用场景包括物流运输、医疗救护、畜禽运输、基建、城市养护等。

专用车产业链中游核心是专用汽车制造商,主要包括汽车制造行业的知名企业如福田汽车、东风汽车、一汽解放、中国重汽、江淮汽车、江铃汽车、中集汽车等企业,此外,其他行业如工程机械行业的三一重工、中联重科旗下也有生产罐式专用车。

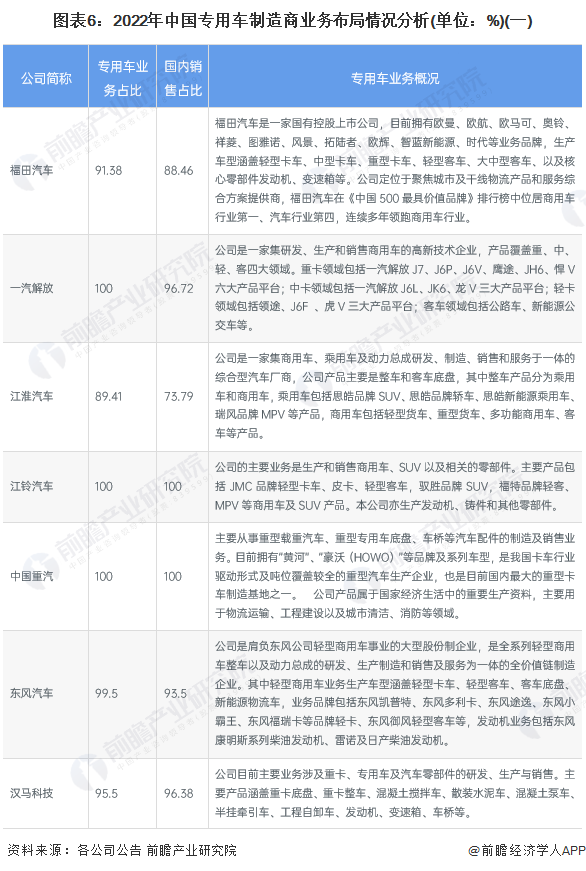

从中国专用车制造商专用车业务占比来看,行业内多数企业专用车相关业务占比均在90%以上,表明行业中的参与者专注于业务本身,而工程机械制造行业的三一重工、中联重科专用车业务占比较低,其主要专用车是混凝土搅拌车、随车起重机等;从区域占比来看,绝大多数企业业务主要布局在中国境内,部分企业未来规划发力境外市场。

从不同企业专用车业务布局来看,不同企业各有所长。一汽解放、中国重汽、东风集团在重型汽车领域实力更强;福田汽车、江淮汽车、江铃汽车在中型、轻型专用车更具优势;中集汽车在挂车领域实力强劲;三一重工及中联重科产品主要与工程机械业务相关。

从中国专用车制造商经营业绩对比来看,汽车制造领域的专用车主体中,一汽解放、中国重汽、福田汽车、东风集团的经营规模处于领先地位。从企业盈利水平来看,专用车行业的毛利、净利水平整体偏低,标杆企业一汽解放净利率仅为3.95%,结合多家公司历年盈利情况看,行业存在利润水平低的特点。从产销量来看,2022年上半年,福田汽车、江淮汽车销量均在20万辆以上,规模上处于领先地位;从销量同比数据来看,2022年上半年由于多地疫情复发造成物流受限、基建恢复乏力等多重因素导致市场需求明显下滑,江淮汽车、江铃汽车销量下滑幅度较小,但一汽解放、汉马科技销量下滑幅度接近70%。

中国专用车制造商对于未来业务的规划,主要可以从几个层面分析,在业务转型层面,多数企业在聚焦核心产品的前提下,提出要加速补齐新能源短板发力新能源专用车,此外,部分企业认为行业进入转型期应该精益发展,以质量追求利润;在业务拓展方面,中国重汽、汉马科技关注营销渠道的铺设,侧重抢占市场份额,而三一重工、中联重科等均提出海外拓展;在业务能力深化方面,三一重工坚定实施数字化战略,将三一打造成智能制造的先驱、数据驱动型公司。

证券之星估值分析提示中联重科盈利能力一般,未来营收成长性优秀。综合基本面各维度看,股价偏低。更多

证券之星估值分析提示江铃汽车盈利能力较差,未来营收成长性较差。综合基本面各维度看,股价偏高。更多

证券之星估值分析提示一汽解放盈利能力较差,未来营收成长性一般。综合基本面各维度看,股价合理。更多

证券之星估值分析提示中国重汽盈利能力一般,未来营收成长性一般。综合基本面各维度看,股价偏高。更多

证券之星估值分析提示中集车辆盈利能力一般,未来营收成长性良好。综合基本面各维度看,股价合理。更多

证券之星估值分析提示东风汽车盈利能力一般,未来营收成长性一般。综合基本面各维度看,股价偏高。更多

证券之星估值分析提示三一重工盈利能力良好,未来营收成长性良好。综合基本面各维度看,股价偏低。更多

证券之星估值分析提示福田汽车盈利能力较差,未来营收成长性较差。综合基本面各维度看,股价偏高。更多

以上内容与证券之星立场无关。证券之星发布此内容的目的在于传播更多信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至,我们将安排核实处理。